OECD EOの遊び方(2)金融抑圧とインフレ・リスク・プレミアム

先日推計したオープン外債の予想利回りは極めて大きな不確実要素を含んでいた。

OECDが予想に長けているとは考えにくい為替の想定である。

そこで、各国債券の魅力度を(OECDに強みのありそうな)別の角度から吟味してみたい。

各国の10年債利回りが果たしてフェアな水準にあるかどうかのチェックである。

長期金利がフェアとはどういう場合を言うのだろう。

1つの考え方は、長期金利が潜在成長率と同水準にあるということだろうが、そもそも潜在成長率の計算自体に怪しさが拭えない。

そこで、もう少し即物的な基準で見てみよう。

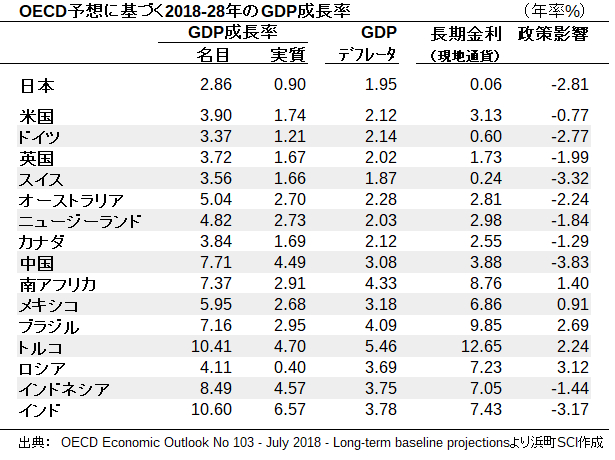

今後10年の平均GDP成長率を長期金利と比べてみたい。

10年間で経済が成長する分ぐらい、債券投資家に配分してもらってもいいはず、といった趣旨だ。

具体的には、2018-28年の名目成長率予想を2018年の(名目)長期金利と比較してみる。

参考のため、名目成長率の内訳である実質成長率とGDPデフレーター増加率も示してある。

(以下、現在進行中の新興国市場の混乱が発生する前の予想に基づいている。)

長期金利が名目成長率より低位に置かれている国(先進国と中国・インド等)では金融緩和の影響が効いているものと推測される。

先進国ではリフレのために金融緩和が講じられているし、中国・インドも個別の事情があるのだろう。

これは、投資家の立場に立てば、適正水準のリターンを得られていない可能性を示唆し、金融抑圧と言いたい状況である。

逆に、長期金利が名目成長率より高位にある国はインフレが高い国々だ。

これらの国では、債券投資家は成長分だけでなくインフレ等のリスク・プレミアムを要求している。

こう書くといい話のようだが、与えられるプレミアムがリスクに見合っている保証があるわけではない。

いずれの場合でも金融緩和政策は問題のように思われるかもしれない。

低インフレ国では金融抑圧となり、高インフレ国ではインフレ昂進のリスクを高めてしまう。

しかし、決して悪いことばかりではない。

債券投資の正味の果実とは、実質成長に似た概念であるからだ。

金利を引き締めすぎれば、この実質成長率が低下してしまう。

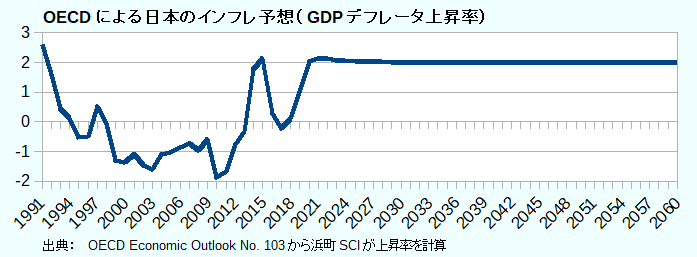

余談になるが、表中、日本のインフレ(GDPデフレータ上昇率)が10年平均で1.95%となっている点が気になった読者もおられるだろう。

OECDの推移予想はこうなっている。

2019年1.00%、2020年2.02%となり、その後基調的に2%が維持されると予想されている。

これは民間どころか、先月の日銀「展望レポート」よりも強気であるようにさえ見える。

大口スポンサーである日本政府・日銀に媚びたのかと勘繰りたくなるほどだ。