гҖҗгӮ°гғ©гғ•гҖ‘еҗҚзӣ®ж ӘдҫЎгҒҢдёӢгҒҢгӮүгҒӘгҒ„дё–з•Ңпјҹпјҹ

жңҖиҝ‘гҖҒдёҖйғЁгҒ®жҠ•иіҮ家гҒӢгӮүгҖҒејұж°—зӣёе ҙгҒҢгӮ„гҒЈгҒҰгҒҚгҒҰгӮӮеҗҚзӣ®ж ӘдҫЎгҒҢдёӢгҒҢгӮүгҒӘгҒ„гӮ·гғҠгғӘгӮӘгӮ’иҖғж…®гҒҷгҒ№гҒҚгҒЁгҒ®еЈ°гҒҢеҮәгҒҰгҒ„гӮӢгҖӮ

гҒқгҒ®зӯҶй ӯгҒҢгғ¬гӮӨгғ»гғҖгғӘгӮӘж°ҸгҒ гҖӮ

ж”ҝеәңгғ»дёӯеӨ®йҠҖиЎҢгҒҢгӮ„гӮҖгҒ«гӮ„гҒҫгӮҢгҒҡзӘҒгҒҚйҖІгӮҖиІЎж”ҝгғ»йҮ‘иһҚж”ҝзӯ–гҒ«гӮҲгҒЈгҒҰгҖҒзҸҫйҮ‘гҒҢгӮҙгғҹгҒ«гҒӘгӮӢгҒЁдё»ејөгҒ—гҒҰгҒ„гӮӢгҖӮ

гҒқгҒ“гҒӢгӮүгҖҒгғӘгӮ№гӮҜиіҮз”ЈгҒ®дҫЎж јгҒ«гҒӨгҒ„гҒҰ1гҒӨгҒ®еҸҜиғҪжҖ§гӮ’жҢҮж‘ҳгҒҷгӮӢгҖӮ

гҖҢжңҖгӮӮгҒӮгӮҠгҒқгҒҶгҒӘгҒ“гҒЁгҒҜгҖҒжҙӘж°ҙгҒҢеј•гҒӢгҒӘгҒ„гҒ“гҒЁгҖӮ

гҒ гҒӢгӮүгҖҒгҒ“гӮҢгӮүиіҮз”ЈгҒҜгҖҒдҫЎеҖӨгҒҢжёӣгҒЈгҒҰгҒ„гҒҸгҒҠйҮ‘гҒ®е°әеәҰгҒ§иЁҲжё¬гҒҷгӮӢгҒЁдёӢиҗҪгҒ—гҒӘгҒ„гҖӮгҖҚ

гҒ“гӮҢгҒҫгҒ§ејұж°—зӣёе ҙгҒ§еӨ§гҒҚгҒҸдёӢгҒҢгҒЈгҒҰгҒҚгҒҹж ӘејҸгҒӘгҒ©гғӘгӮ№гӮҜиіҮз”ЈгҒ®еҗҚзӣ®дҫЎж јгҒҢдёӢгҒҢгӮүгҒӘгҒҸгҒӘгӮӢгҒЁгҒ„гҒҶгҒ®гҒ гҖӮ

жҖқгӮҸгҒҡзңүгҒ«е”ҫгӮ’д»ҳгҒ‘гҒҹгҒҸгҒӘгӮӢи©ұгҒ гҒҢгҖҒгҒ“гӮҢгҒҢеҪ“д»ЈйҡҸдёҖгҒЁгҒ„гӮҸгӮҢгҒҹгғҳгғғгӮёгғ•гӮЎгғігғүйҒӢз”ЁиҖ…гҒҢгҖҢжңҖгӮӮгҒӮгӮҠгҒқгҒҶгҖҚгҒЁиҖғгҒҲгӮӢгҒ“гҒЁгҒӘгҒ®гҒ гҖӮ

гҒ—гҒӢгҒ—гҖҒжң¬еҪ“гҒ«гҒ“гӮ“гҒӘгҒ“гҒЁгҒҢгҒӮгӮӢгҒ®гҒ гӮҚгҒҶгҒӢгҖӮ

д»ҠеӣһгҒҜгғқгӮӨгғігғҲгӮ’зөһгҒЈгҒҰжӨңиЁјгҒ—гӮҲгҒҶгҖӮ

гҒ“гҒ®иӯ°и«–гҒ®гғқгӮӨгғігғҲгҒҜгҖҒиІЁе№ЈгҒ®дҫЎеҖӨдҪҺдёӢгҒ§гҒӮгӮӢгҖӮ

гҒ“гӮҢгҒЁдјјгҒҹжҰӮеҝөгҒҢгӮӨгғігғ•гғ¬гҒ§гҒӮгӮҠгҖҒйҖҡиІЁгҒ®дҫЎеҖӨпјҲзӮәжӣҝгғ¬гғјгғҲпјүгҒ®дҪҺдёӢгҒ гҖӮ

гҒқгҒ“гҒ§гҖҒи¶…й•·жңҹгҒ§иҰӢгҒҰеүҚеӣһгҒ®гӮӨгғігғ•гғ¬жңҹгҒЁгҒ„гҒҲгӮӢ1970е№ҙд»ЈгҒ®еүҚеҫҢгҒ«гҒӨгҒ„гҒҰгҖҒзұіж ӘдҫЎгҒЁзұігӮӨгғігғ•гғ¬гҒ«гҒӨгҒ„гҒҰгғҮгғјгӮҝгӮ’иҰӢгҒҰгҒҝгӮӢгҖӮ

пјҲгғҮгғјгӮҝгҒҜRobert Shillerж•ҷжҺҲгҒҢе…¬й–ӢгҒ—гҒҰгҒ„гӮӢжҷӮзі»еҲ—гғҮгғјгӮҝгӮ’з”ЁгҒ„гҒҹгҖӮ

гҒ“гҒ®гӮ№гғ—гғ¬гғғгғүгӮ·гғјгғҲгҒҜгҖҒзұіеӣҪж ӘеёӮе ҙгӮ’иҰӢгӮӢдёҠгҒ§гҒ®е®қеә«гҒ гҖӮпјү

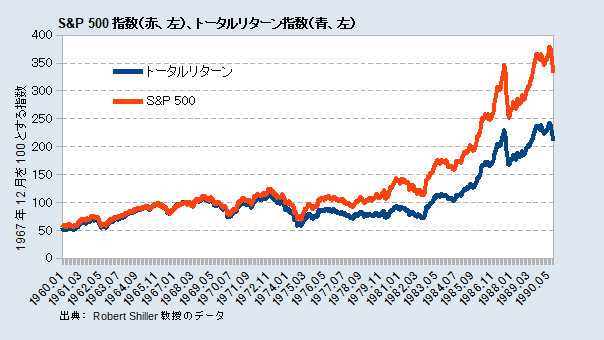

гҒҫгҒҡгҒҜгҖҒз§ҒгҒҹгҒЎгҒҢж—ҘгҒ”гӮҚиҰӢгҒҰгҒ„гӮӢS&P 500жҢҮж•°гҒҢгҒ©гӮҢгҒ»гҒ©е®ҹж…ӢгӮ’зӨәгҒ—гҒҰгҒ„гӮӢгҒӢж„ҹгҒҳгҒҰгҒҠгҒ“гҒҶгҖӮ

еҗҢжҢҮж•°гҒЁгҖҒгӮ·гғ©гғјж•ҷжҺҲгҒҢе®ҹиіӘеҢ–гғ»гғҲгғјгӮҝгғ«гғӘгӮҝгғјгғіеҢ–гҒ—гҒҰгҒҸгӮҢгҒҹжҢҮж•°гӮ’жҜ”ијғгҒҷгӮӢгҖӮ

S&P 500жҢҮж•°гҒЁе®ҹиіӘгғҲгғјгӮҝгғ«гғӘгӮҝгғјгғіжҢҮж•°

гғҲгғјгӮҝгғ«гғӘгӮҝгғјгғіеҢ–гҒҜеҺҹжҢҮж•°гӮҲгӮҠгғӘгӮҝгғјгғігӮ’жҠјгҒ—дёҠгҒ’гӮӢгҒҜгҒҡгҒ гҒҢгҖҒе®ҹиіӘеҢ–пјҲгӮӨгғігғ•гғ¬иӘҝж•ҙпјүгҒ®иҰҒеӣ гҒ®ж–№гҒҢеӨ§гҒҚгҒҸеҠ№гҒ„гҒҰгҒ„гӮӢгҒ“гҒЁгҒҢгӮҸгҒӢгӮӢгҖӮ

гӮӨгғігғ•гғ¬гҒҢгҒ„гҒӢгҒ«ж®Ӣй…·гҒӘгӮӮгҒ®гҒ§гҒӮгӮӢгҒӢж„ҹгҒҳгӮүгӮҢгӮӢгҖӮ

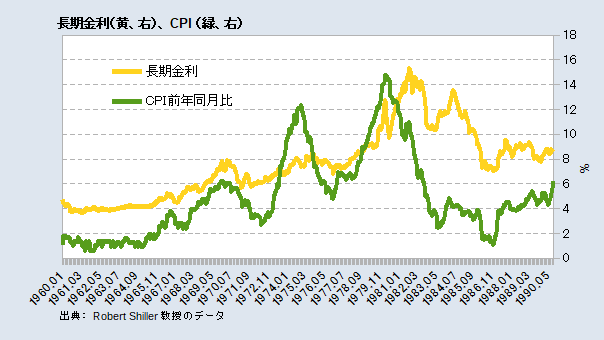

зұій•·жңҹйҮ‘еҲ©гҒЁCPIеүҚе№ҙеҗҢжңҲжҜ”

гӮӮгҒЎгӮҚгӮ“зҹіжІ№гӮ·гғ§гғғгӮҜгҒЁгҒ„гҒҶйЈӣгҒіеҲҮгӮҠгҒ®гӮӨгғҷгғігғҲгҒҢгҒӮгҒЈгҒҹгҒ«гҒӣгӮҲгҖҒ1970е№ҙд»ЈгҒҜйҒҺй…·гҒӘгӮӨгғігғ•гғ¬гҒ®жҷӮд»ЈгҒ гҒЈгҒҹгҖӮ

гҒ—гҒ°гҒ—гҒ°зұій•·жңҹйҮ‘еҲ©гҒҢзұігӮӨгғігғ•гғ¬зҺҮгӮ’дёӢеӣһгҒЈгҒҰгҒ„гҒҹгҖӮ

зҡ®иӮүгҒӘгҒ“гҒЁгҒ«д»ҠгҒ§гҒҜгҒ“гҒҶгҒ—гҒҹзҠ¶жіҒгҒҜеҘҮеҰҷгҒ§гҒӘгҒҸгҒӘгҒЈгҒҰгҒ„гӮӢгҖӮ

дёӯеӨ®йҠҖиЎҢгҒҢй•·жңҹйҮ‘еҲ©гҒ«еғҚгҒҚгҒӢгҒ‘гӮӢгҒ“гҒЁгҒҢеёёж…ӢеҢ–гҒ—гҒҰгҒ„гӮӢгҒӢгӮүгҒ гҖӮ

1970е№ҙд»ЈгҒҜйҮ‘иһҚжҠ‘ең§гҒ®жҷӮд»ЈгҒ§гҒҜгҒӘгҒҸгҖҒй•·жңҹйҮ‘еҲ©гҒҜж“ҚдҪңеҜҫиұЎгҒ§гҒҜгҒӘгҒӢгҒЈгҒҹгҖӮ

гҒ гҒӢгӮүгҖҒй•·жңҹйҮ‘еҲ©гҒҜгҒӢгҒӘгӮҠй«ҳгҒ„ж°ҙжә–гҒ«гҒӮгӮӢгҖӮ

гҒқгӮҢгҒ§гӮӮгҖҒгӮӨгғігғ•гғ¬гҒҜгғңгғ«гӮ«гғјFRBиӯ°й•·гҒҢиҚ’зҷӮжІ»гӮ’ж–ҪгҒҷгҒҫгҒ§еҸҺгҒҫгӮӢгҒ“гҒЁгҒҢгҒӘгҒӢгҒЈгҒҹгҖӮ

гӮӨгғігғ•гғ¬/гғҮгӮЈгӮ№гӮӨгғігғ•гғ¬/гғҮгғ•гғ¬гҒЁгҒҜзІҳзқҖзҡ„гҒӘгӮӮгҒ®гҒӘгҒ®гҒ гӮҚгҒҶгҖӮ

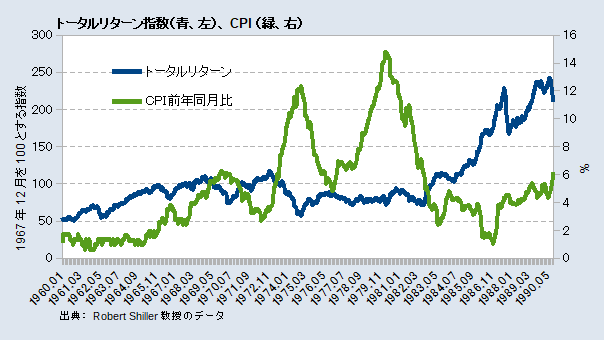

е®ҹиіӘгғҲгғјгӮҝгғ«гғӘгӮҝгғјгғіжҢҮж•°гҒЁCPIеүҚе№ҙеҗҢжңҲжҜ”

S&P 500гҒ®еҺҹжҢҮж•°гҒ«йҡ гӮҢгҒҰгҒ„гҒҹгҒ®гҒ§гӮҸгҒӢгӮҠгҒ«гҒҸгҒӢгҒЈгҒҹгҒҢгҖҒе®ҹиіӘгғҲгғјгӮҝгғ«гғӘгӮҝгғјгғігҒҜ1968е№ҙй ғгҒӢгӮүгғңгғ«гӮ«гғјгғ»гӮ·гғ§гғғгӮҜгҒҫгҒ§жЁӘгҒ°гҒ„гҒӢгғһгӮӨгғҠгӮ№гӮ’з¶ҡгҒ‘гҒҰгҒ„гҒҹгҒ®гҒ гҖӮ

гҒ“гҒ®жңҹй–“гӮ’и¶ЁеӢўзҡ„гҒӘејұж°—зӣёе ҙгҒЁе‘јгҒ¶гҒ“гҒЁгӮӮгҒ§гҒҚгӮӢгҒӢгӮӮгҒ—гӮҢгҒӘгҒ„гҖӮ

пјҲеҖӢеҲҘгҒ®йҠҳжҹ„гҖҒгӮ»гӮҜгӮҝгғјгҒ§гҒҜгҒ•гӮүгҒ«гғЎгғӘгғҸгғӘгҒ®гҒӮгӮӢзөҗжһңгҒЁгҒӘгӮӢгҒ®гҒ гӮҚгҒҶгҖӮпјү

гҒ“гҒ®й–“

1) еҗҚзӣ®ж ӘдҫЎгҒҜгӮӨгғігғ•гғ¬гҒ®еҲҶгӮҸгҒҡгҒӢгҒ«дёҠжҳҮгҒҫгҒҹгҒҜжЁӘгҒ°гҒ„гҖӮ

2) зҸҫйҮ‘гҒҜгӮӨгғігғ•гғ¬гҒ§еӨ§гҒҚгҒҸжёӣдҫЎгҒ—гҒҹгҖӮ

3) й•·жңҹеӮөгҒҜжҷӮжңҹгҒ«гӮҲгӮӢгҖӮ

еҪ“еҲқгғқгӮӨгғігғҲгҒЁгҒ—гҒҰжҢҷгҒ’гҒҹгҒЁгҒҠгӮҠгҖҒд»®гҒ«д»ҠеҫҢгӮӨгғігғ•гғ¬гҒ«жҢҜгӮҢгӮӢгҒЁгҒҷгӮӢгҒЁгҖҒдёҠиЁҳгҒЁдјјгҒҹгҒ“гҒЁгҒҢиө·гҒ“гӮӢгҒ®гҒӢгӮӮгҒ—гӮҢгҒӘгҒ„гҖӮ

гҒ—гҒӢгҒ—гҖҒд»ҠеӣһгҒҜеҪ“жҷӮгҒЁгҒҜеӨ§гҒҚгҒҸз•°гҒӘгӮӢиҰҒеӣ гҒҢгҒӮгӮӢгҖӮ

дёӯеӨ®йҠҖиЎҢгҒҢй•·жңҹйҮ‘еҲ©гҒ«еғҚгҒҚгҒӢгҒ‘гӮӢгҒ“гҒЁгҒҢгӮҝгғ–гғјгҒ§гҒӘгҒҸгҒӘгӮҠгҖҒгҒӢгҒӨгҖҒгҒҷгҒ§гҒ«зӣёеҪ“гҒ«дҪҺж°ҙжә–гҒ«гҒӮгӮӢгҒЁгҒ„гҒҶгҒ“гҒЁгҒ гҖӮ

пјҲFRBгҒҜжҲҰдёӯгғ»жҲҰеҫҢгҒ«2.5%гҒ®й•·жңҹйҮ‘еҲ©гӮҝгғјгӮІгғғгғҲгӮ’иЁӯе®ҡгҒ—гҒҰгҒ„гҒҹгҒҢгҖҒд»ҠеӣһиҰӢгҒҹгӮ№гӮігғјгғ—гҒ§гҒҜй•·жңҹйҮ‘еҲ©гҒҜж“ҚдҪңгҒ•гӮҢгҒҰгҒ„гҒӘгҒӢгҒЈгҒҹгҖӮпјү

гҒ“гӮҢгҒҢж„Ҹе‘ігҒҷгӮӢгҒ®гҒҜ

- гӮӨгғігғ•гғ¬гҒҢдёҠжҳҮгӮ’е§ӢгӮҒгҖҒгҒқгӮҢгҒ§гӮӮйҮ‘иһҚж”ҝзӯ–гҒҢй•·жңҹйҮ‘еҲ©гӮ’дҪҺгҒҸдҝқгҒӨгҒӘгӮүгҖҒгӮӨгғігғ•гғ¬гӮ’гҒ•гӮүгҒ«еҫҢжҠјгҒ—гҒҷгӮӢгҖӮ

- й•·жңҹйҮ‘еҲ©гҒҢдҪҺдҪҚгҒ«дҝқгҒҹгӮҢгӮӢгҒӘгӮүгҖҒй•·жңҹеӮөгҒ®е®ҹиіӘеҲ©еӣһгӮҠгҒҜгғһгӮӨгғҠгӮ№гӮӮеҗ«гӮҒдҪҺгҒ„гҒҫгҒҫгҒҢз¶ҡгҒҸгҖӮ

зҸҫйҮ‘гҒҜгӮӮгҒЎгӮҚгӮ“гҖҒеӮөеҲёгҒ«йӯ…еҠӣгҒҢгҒӘгҒ„гҒ®гҒҜгҒқгҒ®йҖҡгӮҠгҒӘгҒ®гҒ гӮҚгҒҶгҖӮ

гҒҹгҒ гҒ—гҖҒж ӘејҸгҒҜгҒ“гҒ®гӮ№гӮігғјгғ—гҒ®дёӯгҒ§е®ҹиіӘгҒҜгӮӮгҒЎгӮҚгӮ“еҗҚзӣ®гҒ§гӮӮдёӢгҒҢгҒЈгҒҰгҒ„гӮӢжңҹй–“гҒҢгҒӮгӮӢгҖӮ

гҒ гҒӢгӮүгҖҒгҖҢзҸҫйҮ‘гҒҜгӮҙгғҹгҖҚгҒ§гҒҜгҒӘгҒ„гҒ гӮҚгҒҶгҖӮ

гҒ•гӮүгҒ«гҒ„гҒҲгҒ°гҖҒзұіеӣҪж ӘгҒ«гӮӮ10-20е№ҙгҒ®гӮ№гғ‘гғігҒ§еҒңж»һгӮ’з¶ҡгҒ‘гҒҹжҷӮжңҹгҒҢгҒӮгҒЈгҒҹзӮ№гҒҜз•ҷж„ҸгҒҷгҒ№гҒҚгҒ гҖӮ