【輪郭】金利と株価は順相関?逆相関?

5年間の相関関係

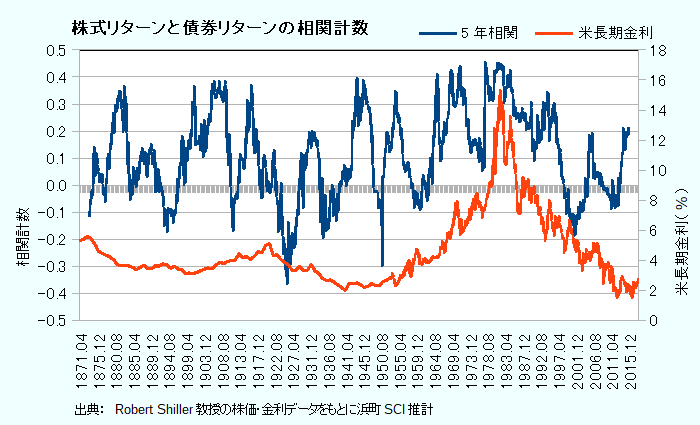

一般論として、株式リターンと債券リターンが順相関(金利と株価は逆相関)の期間が多い。

これは、今に生きる者にとっては金利上昇期における金融相場を連想させるものであり、そうした局面では分散が効かないという厄介な事実を示唆している。

例外はかなりはっきりした状況のみ

逆に、株式リターンと債券リターンが逆相関になる局面も何度か見られる。

そこで、相関係数が-0.20以下となった時期を含む逆相関の時期を回顧してみる。

それぞれの期間の相関係数は、その前後2.5年の影響を受けていることに留意されたい。

- 1922年10月-28年9月: 「狂乱の20年代」の時期

- 1935年1月-39年4月: ニューディールによる経済回復期

- 1948年6月-50年10月: 戦後の経済回復期

- 1998年8月-2004年1月: 「根拠なき熱狂」から住宅バブル

いずれもかなりはっきりとした特異な景気回復局面であることがわかる。

こうした局面では、株式リターンと債券リターンは逆相関になっていた。

もっとも、株価が上昇した期間が多かったから、分散投資へのニーズはさほど大きくなかったかもしれない。

この検証から米市場について受け取れるメッセージはなんだろう。

- 金利と株価は逆相関であることが多いので、金利上昇期はやはり注意が要る。

- 金利と株価が順相関になるのはかなり力強い景気拡大が継続する場合。

- 株式と債券による分散効果は逆相関まで望むべきではなく、相関がない・小さいという程度を前提とするのが現実的。

ということだろうか。

山田 泰史

山田 泰史横浜銀行、クレディスイスファーストボストン、みずほ証券、投資ファンド、電機メーカーを経て浜町SCI調査部所属。東京大学理学部化学科卒、同大学院理学系研究科修了 理学修士、ミシガン大学修士課程修了 MBA、公益社団法人日本証券アナリスト協会検定会員。

本コラムは、筆者の個人的見解に基づくものです。本コラムに書かれた情報は、商用目的ではありません。本コラムは投資勧誘を行うためのものではなく、投資の意思決定のために使うのには適しません。本コラムは参考情報を提供することを目的としており、財務・税務・法務等のアドバイスを行うものではありません。浜町SCIは一定の信頼性を維持するための合理的な範囲で努力していますが、完全なものではありません。本コラムはコラムニストの見解・分析であって、浜町SCIの見解・分析ではありません。