【グラフ】FF金利とドル、新興国通貨の関係

JP Morganの佐々木融氏が米利上げと為替について興味深いコメントをしていた。

米FRBが利上げしても、米ドルや新興国通貨が強くなるわけではないというのだ。

FF金利とドル相場の話はよく知られた話だが、新興国通貨との関係はやや意外性があった。

そこで、今回と前回の利上げサイクルについて検証しておこう。

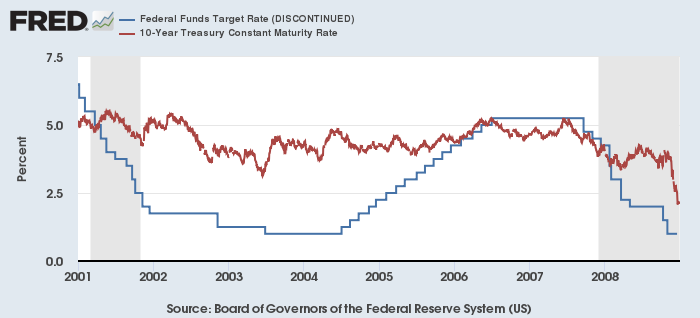

2001-08年:FF金利と長期金利

為替レートに入る前に、まずFF金利が市場金利に波及する様子を見ておこう。

この利上げサイクルでは《グリーンスパンの謎》と呼ばれる現象が起こっている。

FRBが利上げをしても長期金利はほとんど上昇しなかったのだ。

では、長期金利の底はどこだったろう。

強いて言えば利上げが始まる前年の2003年となろうが、その直後に利上げ終了後に近い水準まで長期金利は上がっている。

長期金利は将来の短期金利の変化を織り込むのだ。

純粋期待仮説の考えに立てば、長期金利とは今後10年の短期金利の複利として表される。

より年限が短くなれば、その期間が短くなる。

つまり、取り込む将来の期間が短くなる。

だから、年限が短くなるにしたがい、市場金利もFF金利により近い動きになっていく。

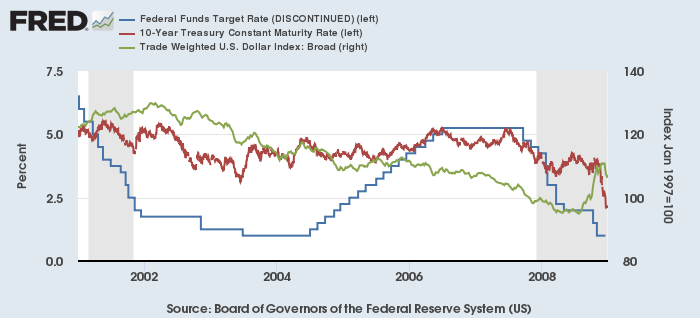

2001-08年:FF金利とドル相場

為替相場の短期的な決定要因として2国間の金利差が挙げられることがある。

以前は2年金利と言われていたが、最近では10年金利の相関の方が大きい時がある。

金利とドル相場の関係を見てみよう。

FF金利(青)、米10年債利回り(赤)と米ドル実効為替レート(緑、右)(2001-08年)

ドルの実効為替レート(緑)は上方(数値大)がドル高、下方(数値小)がドル安である。

この利上げサイクルを含む長い期間にわたってドル安傾向が続いたことがわかる。

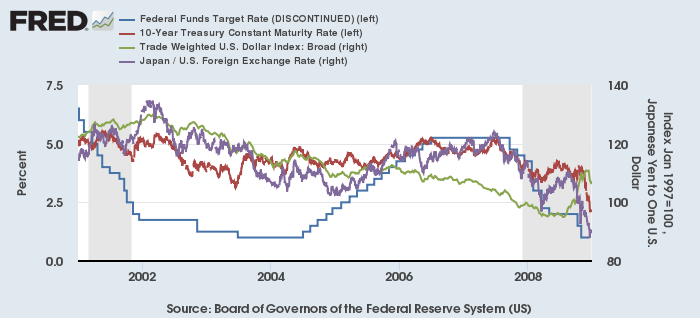

FF金利(青)、米10年債利回り(赤)、米ドル実効為替レート(緑、右)とドル円レート(紫、右)(2001-08年)

ドル円レート(紫)になると様子はもう少し複雑になる。

利上げサイクル中にドル安になったわけではないが、利上げとともにドル高になったとも言いがたい。

(次ページ: 現サイクルでも大勢は変わらない)