【Wonkish】オプションの売りによる利回り向上

日本生命が外債運用においてデリバティブも用い利回り向上に努めている。

その一例について、金融初心者向けに、通貨オプションの基本に立ち返って解説してみよう。

オープン外債の一部については、上期中心にプットオプションを買い円高リスクをヘッジして投資拡大した。

海外金利があまり上昇しない中では円安機運は高まりにくいと1ドル=110円を中心値に上下10円での推移を予想。

この見通しに基づき、下期はコールオプションを売り円安で得られるメリットを放棄することで、プットオプションの購入コストを一部賄っている。来年度も今年度以上に取り組む方針だ。

日本生命における利回り向上の営みについてBloombergが伝えている。

この記事はとても通好みで興味深いのだが、反面わかる人を対象にしているきらいがある。

そこで、引用部分が何を意味するのか、読み解いてみる。

日本生命がやったのは、外債投資+プット・オプションの買い+コール・オプションの売りである。

ここでは、プット・オプションの部分を後回しにして、外債投資+コール・オプションの売りが何を意味するかを図示する。

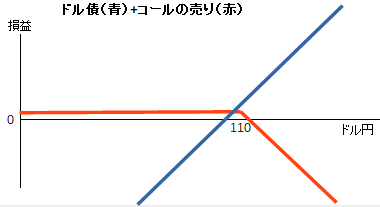

オープン外債の投資損益

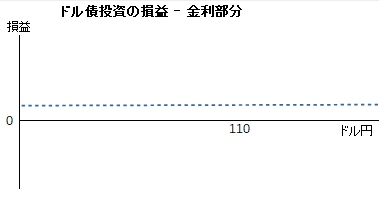

上図が、ドル債投資の金利部分の損益だ。

固定金利のドル建て債の金利はドル建てで決まっている。

円建て損益にすると、緩やかに右肩上がりになる。

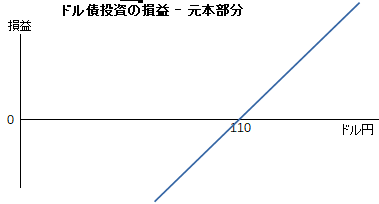

こちらは元本部分の損益、つまり為替差損益だ。

金利部分と比べドル金額が大きいため、傾きが急になる。

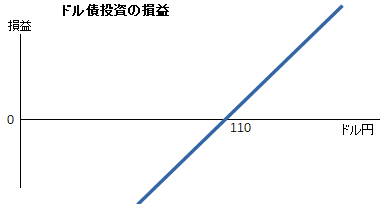

これら2つを足し合わせるとヘッジなしのドル債の投資損益となる。

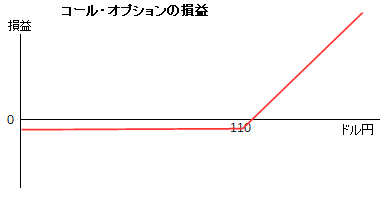

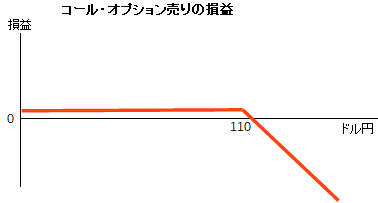

コール・オプションの売りの損益

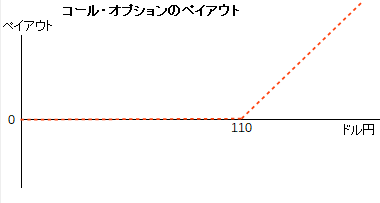

今、110円でドルを買うコール・オプションを購入するとすると、そのペイアウトは次のようになる。

投資家はこのペイアウトを得るために、対価(オプション・プレミアム)を支払うため、損益はその分下になる。

これがコール・オプションの買い手の損益だ。

売り手の損益はこれを上下反転させればよい。

外債投資+コール・オプションの売り

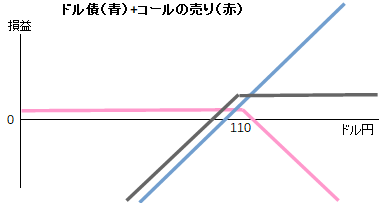

前2段で外債投資とコール・オプションの売りの損益関数を図示した。

これらを足し合わせたもの(下図の黒線)が、外債投資+コール・オプションの売りの損益になる。

円安の領域(110円+より右側)においてオープン外債(青)に比べて劣っている。

これが記事中の「円安で得られるメリットを放棄」に対応する。

逆に円高の領域(左側)ではオープン外債をアウトパフォームする。

これが、上期に発生した「プットオプションの購入コストを一部賄っている」に対応している。

さて、黒線のポジションは円高方向については青線と同様に損失を膨らますことがわかる(円高=左に行くにしたがいマイナスが大きくなる)。

実際にはもちろん心配はない。

上期のうちにプット・オプションを買い、円高リスクはヘッジ済みだからだ。

このプット・オプションの買いまで含めたグラフがどうなるかはいい練習問題になるだろう。

時系列を逆にしたのでわかりにくかったかもしれないが、引用部分で起こったのはこういうことだ。

- 上期にオープン外債を拡大した: ヘッジなしドル債の利回りが相対的に魅力的と見たのだろう。

- 上期にプット・オプションを買った: 円高のリスクをヘッジした。コスト要因。

- 下期にコール・オプションを売った: 円安の余地も大きくないとして諦め、プットの買いのコストを補おうとした。

日本生命は、内外金利差、為替予約によるヘッジ・コスト、オプションのコストなどの方向性をにらみつつ、これらを判断したことになる。

運用金額が巨額なだけに、実にしびれる苦労の多い仕事なのだろう。

世界的低金利に大きな変化の兆しは見えず、債券投資家の苦労は長く続きそうだ。