【データ】市場はFRB利上げをどこまで織り込んだか

市場が今後のFRB利上げを織り込みつつあるとの見方が出始めているが、ファクトで確認しておこう。

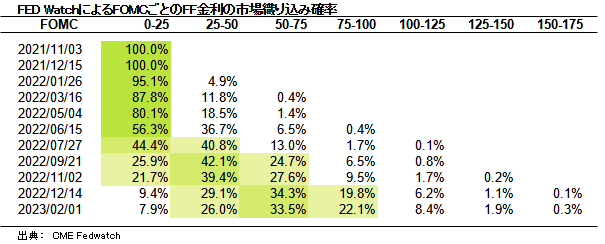

いつものようにCME FedWatchを見ておこう。

このツールは、30日物FF金利先物データから、各FOMCにおけるFF金利の確率を推計したもの。

本日(17日)日本時間5時現在の確率分布は以下のとおり:

注目点は

- 来年1月の利上げ開始確率がゼロではない。

かなりありそうにないが、先物市場にはこれを予想する人もいるらしい。

コンセンサスに反しFRBが利上げを急がざるをえない状況を予想しているのだろう。 - 来年6月に利上げを開始していない確率が半分あまり、翌7月だと開始していない確率は半分以下に。

前回の正常化プロセスでは、開始から終了に10か月、それから利上げ開始まで1年あまりあった。

今回のテーパリングは前回とかなり異なる性質のもののようだ。

少なくとも、そう市場は見ている。 - 7月以降(1-2か月ごとにFOMC開催)の最大確率を見ると、毎回利上げが予想されている。

前回の利上げサイクルが開始したのは2015年12月、2回目は1年後、その後概ね3か月ごとといったペースだった。

今回は利上げもかなり速いペースが予想されている。

やはり高インフレが大きく効いているのだろう。

長らくFRBは物価安定という責任を感じる必要のない環境にあった。

足下の高インフレ、今後もインフレが高止まりする懸念が、少なくとも市場に早い・速い金融政策正常化を予想させている。

FRBのスタンスがどうであろうと、市場が自主的に引き締まってしまえば、金融環境は引き締まる。

前回のサイクルでは(テーパータントラムは市場を驚かせたものの)テーパリング自体は悪材料ではなかった。

しかし、市場の織り込みを見る限り、前回はあまり参考にならない可能性もある。

前回米市場が風邪を引いた2018年第4四半期、FF金利は2.25%だった。

その水準に至るのは2023年終わり以降だろうか。

しかし、それは今から見ればスローモーションの正常化の結果だった。

スローでない正常化では、市場が先読みを早めてもおかしくはない。

一方で、前回と比べて実質金利が低い(インフレが高い)などのプラス要因も存在する。

今後も《市場は心配の壁を登る》可能性も否定できない。